光大信托的“三步走”战略

光大集团为光大信托量身制定了“三步走”发展战略,在不同时期的发展战略指导下,光大信托自身实力和业务偏好呈现出了不同的变化。

第一步是先站起来,妥善处理好历史遗留问题。

第二步是大起来,通过扩大通道业务谋求公司快速发展。

第三步是强起来,构建竞争优势,成为一流的信托公司。

一、“站起来”阶段(2014年-2015年)

在“站起来”阶段,光大信托的资本实力和抗风险能力快速提升。

从资本实力看,2015年年末光大信托增加注册资本至34.18亿元;得益于注册资本的增加,公司的总资本为46.22亿元、净资本为43.22亿元,较2014年分别增长166.55%、160.68%,均有较大幅度的提升。

从抗风险能力看,2014年和2015年光大信托的风险覆盖率分别为201.79%和190.59%,均处于较高水平,对风险的覆盖能力较强。

这一阶段,光大信托以单一资金信托项目为主、集合资金信托项目为辅,同步提升信托资金规模。

2015年,光大信托的信托规模存量为1375.77亿元,较2014年的214.44亿元扩张了403.15%;其中单一资金信托规模为1084.53亿元,较2014年的531.64亿元翻了一番,占信托规模总量的比重高达78.83%。公司集合资金信托规模为225.20亿元,较2014年占比5.23%提升至了16.37%,存量占比突破10%。

二、“大起来”阶段(2016年-2017年)

在“大起来”阶段,光大信托的信托资产快速扩张,信托报酬收入有所提升。

2016年末,光大信托信托资产规模突破“3000亿”大关,较2015年末信托规模1375.77亿元增长123.48%;2017年信托规模进一步扩大至4733.93亿元,较上年增长53.97%。

信托规模快速扩张拉动公司信托业务收入从2015年2.51亿元提升至2016年的5.37亿元,增速达113.94%;信托业务收入占光大信托总收入的比重也从不足50%提高至67.04%。2017年末光大信托实现信托业务收入8.67亿元,较上年增长61.45%,占总收入的比重也进一步提高至76.32%。

这一阶段,光大信托集合资金信托项目优势地位渐渐显露,但仍以通道业务为主。

2016年光大信托新增集合资金信托规模991.64亿元,占当年新增信托总规模2540.42亿元的39.03%;新增单一资金信托规模1224.30亿元,占新增信托总规模的48.20%,此时单一资金信托业务仍占据主导地位,但优势逐渐被集合资金信托业务蚕食。

2017年光大信托新增集合资金信托规模1573.15亿元,占当年新增信托规模3400.72亿元的比重为46.26%,首次突破了单一资金信托业务(占比45.50%),成为了主要业务。但同年新增主动管理信托规模仅为757.22亿元,远低于集合资金规模,由此可见,光大信托此时仍以通道业务为主。

三、“强起来”阶段(2018年-2019年)

在“强起来”阶段光大信托的净利润增速喜人,但抗风险能力下滑明显。

在新的发展阶段,光大信托在保持着信托报酬收入100.00%增速的同时,公司的净利润也呈现出较高的增长趋势。2018年光大信托实现净利润11.17亿元,较2016年增长111.95%;2019年公司净利润进一步提升至20.78亿元,较2018年又增加了86.03%。

如此利润高增长的背后也隐藏着较大的风险。自2016年起至今,光大信托的风险资本就呈现出快速增长趋势,年均增速为34.23%。在风险资本影响下,光大信托的风险覆盖率滑落明显,2016年为137.65%、2017年为116.67%;2018年受光大信托增资影响,公司的风险覆盖率回升至171.06%,但剔除增资影响后的风险覆盖率仅为109.18%,逼近100%的临界值。2019年,光大信托的风险覆盖率又回落至131.11%。

短短5年时间,光大信托就完成了“三步走”,但其业绩的表现也为业内人士留下了展业激进的印象,甚至也是为2020年接连出现的主动管理型项目违约埋下了伏笔。

这一阶段,主动管理型信托业务占据了光大信托的主导地位。

从新增项目看,2018年光大信托新增信托规模3597.28亿元,较2017年小幅提升5.78%,仍保持着增长态势;其中公司新增主动管理型信托规模2111.08亿元,占当年新增信托规模的58.69%,首次超过被动管理型信托规模。2019年,光大信托新增信托规模4796.59亿元,较2018年增长33.34%,其中主动管理型信托规模3678.62亿元,增长74.25%,占当年新增信托规模的优势进一步扩大至76.69%。同时自2018年起,光大信托新增被动管理信托规模出现负增长,2018年、2019年两年公司新增被动管理信托规模分别为1486.20亿元、1117.97亿元,增速分别为-43.78%、-24.78%。

从存量项目看,2018年光大信托集合资金信托规模也是首次超越单一信托,以2782.44亿元的存量占总规模的48.48%;2019年该比重进一步提升至58.69%。

业务投向偏好与管理能力

业务投向偏好

光大信托对于信托资金投向的偏好较为固定。

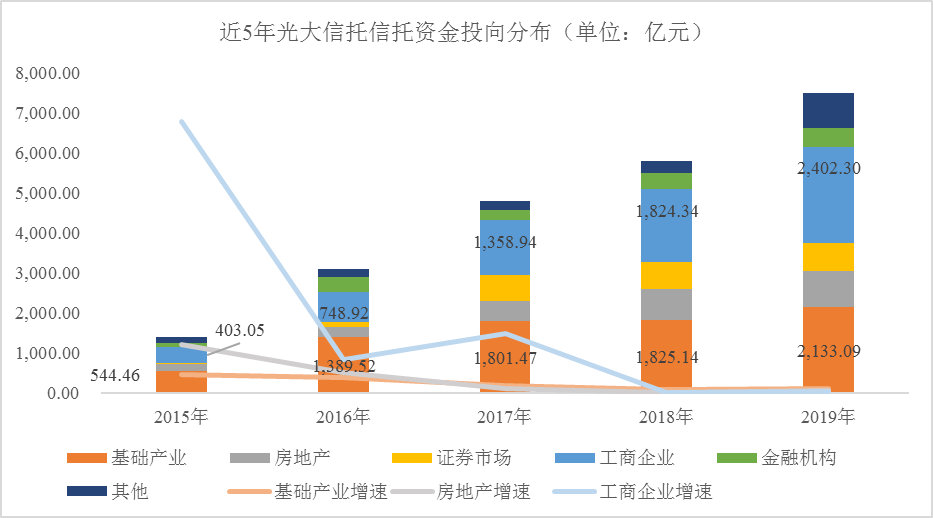

从信托资金分布看,光大信托以基础产业、房地产以及工商企业为主。

2015年至2019年,工商企业和基础产业一直是公司信托资金的主要投向,年均占比均在30%以上,合计占比超过50%;房地产项目除2016年和2017年位居第四外,其余年度均在资金投向的第三位。

三个投向的合计占比从2015年的80.16%小幅下滑至2019年的72.40%,但占比仍远超其他投向,这也能看出基础产业、房地产以及工商企业在信托资金的主导地位。

数据来源:光大信托2015年至2019年年报

违约项目及处置

光大信托违约项目可以分为三大类:甘肃信托的历史遗留问题、通道业务、主动管理类项目。

第一类甘肃信托的历史遗留问题。这类违约项目的最大特点是成立时间均在2014年6月以前,而违约发生在2014年7月以后。

前文提到过,2014年光大集团以18.32亿元的作价收购了甘肃信托51.00%的股权,成为了甘肃信托(现“光大信托”)的控股股东和实际控制人。光大集团的这种收购行为不仅表明光大集团将“信托牌照”收归囊中,同时也意味着光大信托承接了前身甘肃信托的风险项目,其中比较有代表性的是“黄河15号”、“黄河17号”和“黄氏控股集团路桥建筑装饰城二期”项目。

这些项目均由甘肃信托主导发行成立,与后来的光大信托无直接关联。光大信托披露的年报信息显示,光大信托一直在积极化解甘肃信托遗留项目,截至2019年年末,尚余江苏东来房地产项目因融资方江苏东来房地产公司破产重组影响未能解决,其余遗留问题均已完成诉讼。

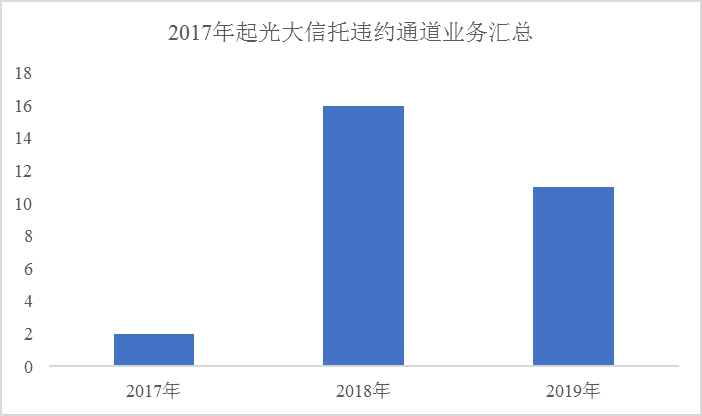

第二类为通道业务违约,包含单一资金信托计划和“假集合”资金信托计划。据择优研究院不完全统计,自2017年起光大信托共有47只信托计划违约,其中被动管理的信托项目有29只,占比61.70%。

通道业务大量违约跟光大信托的发展战略有关。为了快速壮大,光大信托通过扩大通道业务谋求公司快速发展。该发展战略促使光大信托的通道业务在2015年至2017年间爆发式增长。业务体量需求大,造成了光大信托聚集了许多有瑕疵的通道业务,最终步入了2018年的“违约潮”。

第三类为公司承担主动管理职责的违约项目,这一类也是个人投资者关注度最高的。据择优研究院不完全统计,自2017年起光大信托共有18只主动管理型信托计划违约。

这一类项目,2020年以前光大信托处理违约项目多以刚性兑付方式退出,例如光大信托承担主动管理责任的“盛鼎1号集合资金信托计划”,坊间传言2019年初光大信托宣布信托计划立即到期并兑付全部本息。2020年之后大多通过续发新项目以及项目清算的方式进行处理。

截至2020年7月末,光大信托尚余3只信托计划还处于处置中。这也说明了光大信托的违约项目处理能力是非常优质的。

行政监管

从2015年至今,光大信托共收到1张罚单,合计罚没金额30万元。

2018年6月12日,银监会(现银保监会)甘肃监管局下发了《行政处罚决定书》(甘银监罚[2018]6号),因将信托资金用于发放土地储备贷款而对公司做出了罚款30万元的行政处罚决定。

2020年7月,一则“光大信托被暂停融资类信托业务”的新闻又再度引发业内关注,随后光大信托否认了这一传闻,但是“展业激进、风控不严”的质疑再一次被大众所提及。看来,光大信托想重整业绩、改变固有印象,仍需要不少的努力。

择优咨询(深圳)有限公司 Copyright ©2019 粤ICP备20030298号 公安备案号44030502005620

专注信托、专业分析、独立客观。投资者应根据自身资产状况、风险承受能力选择适合自己的产品。

鉴于规定部分产品无法挂网,如需了解更多产品请联系我们