信托产品一直都是高净值人群投资固收理财产品的首选,为什么信托产品值得大家信赖呢?

第一,信托公司是与银行、证券、保险并列的金融正规军之一,感兴趣的投资人可以查看这篇《信托公司,你了解多少?》;

第二,信托行业的监管非常严格,“一法三规”+银保监会+信托业协会,全方位监督保障投资人权益;

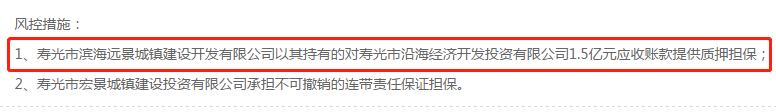

最后,也是极其重要的一点,信托产品在设计之初就会设置不同的风控措施降低产品风险。一般信托产品里会设置抵押、质押、保证担保、结构化设计这些风控措施,这些风控措施是什么意思呢?择优研究院为您一一分析。

一、抵押

抵押是抵押人和债权人签订合同,将指定财产作为债权的担保,当债务人不履行债务时,债权人有权依法处置该财产获得赔偿,比如折价或者拍卖、变卖该财产。抵押物一旦抵押了,抵押人可以继续占有这个抵押物,但是不能随意转卖、处置抵押物。

抵押应用很广泛,在日常生活中,贷款买房就存在抵押行为。办理贷款时将房子抵押给银行,银行贷款给个人,在这个过程中个人按时还贷款可以继续住在房子里但是不能随意卖房,如果不还房贷银行有权处置房产。

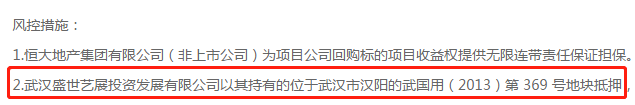

信托项目里常见的抵押物有土地、商品房、写字楼、在建工程等。足额的不动产抵押是很多项目操作的核心保障措施。通常房地产项目都会设置土地与在建工程抵押,如果融资方不还钱,信托公司可以通过处置变现抵押物拿回本金和利息,很大程度上增加了项目违约的成本。

择优研究院提示:要关注抵押物是否办理了抵押权证。抵押权是登记产生的,只有去国土资源局办理抵押登记才能证明抵押物抵押到本项目中。只有抵押合同不能证明抵押物已经抵押到本项目中,也没有办法保证抵押物在这之前没有被抵押给其他人。

要关注抵押物的抵押率多高。抵押率=信托计划本息规模/抵押物的估值*100%,抵押率越低说明抵押物的估值越高越值钱,对融资本息覆盖更高,抗风险能力越强,风控效力越好。

二、质押

质押是质押人和债权人签订合同,将指定财产作为债权的担保,向债权人移转该财产的占有权,由债权人掌握该项财产,当债务人不履行债务时,债权人有权依法处置该财产获得赔偿,如果债务人按时还钱了,债权人应当将该财产返还给质押人。

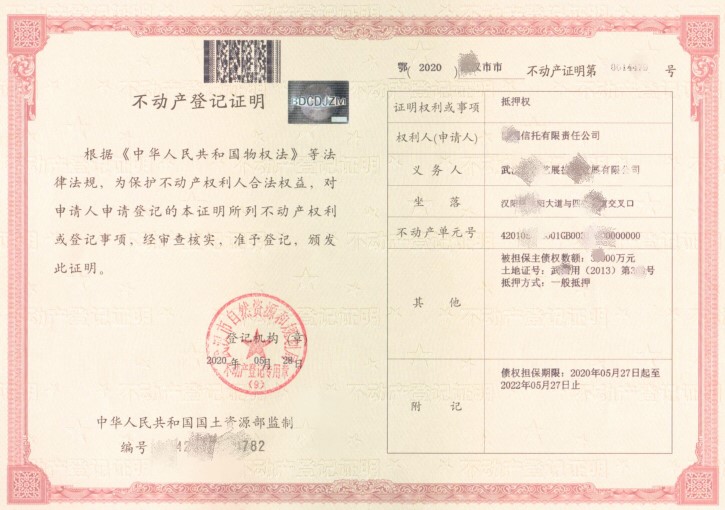

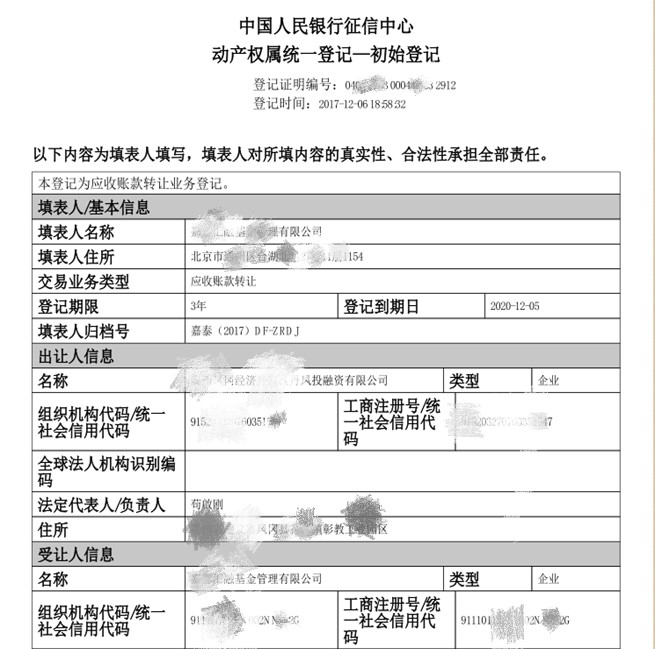

信托里常见的质押对象多为动产,比如应收账款、股票、股权、收益权等权利或者有价证券。

择优研究院提示:信托项目里最常见的就是应收账款质押,投资人要关注应收账款是否办理了登记。应收账款质押需要双方签订书面质押合同,并在中国人民银行征信中心办理出质登记,完成登记之后应收账款质押的质权才能发生效力。

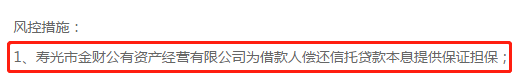

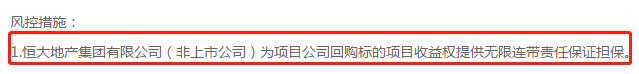

三、保证担保

保证担保是指:保证人与贷款人约定,当借款人违约或者无力归还贷款,保证人按约定履行债务或承担责任的行为。

信托产品中,通常有第三方企业、融资企业实际控制人或者母公司、子公司等关联方为其融资的本金和利息做连带责任保证担保。

一个综合实力强的担保方能给项目有力的保障。在政信信托项目中,基本都是同一区域的城投公司或者行政级别更高的城投公司提供担保,凭借的都是当地政府的信用;地产项目中往往是项目公司融资,集团层面提供担保,背后是集团的市场信用。

四、“优先级、劣后级”结构化设计

“结构化信托”根据投资人的不同风险偏好对投资人进行了分级,享有优先受益权的信托产品投资者称为优先受益人也就是优先级,所有享有劣后受益权的投资者称为劣后受益人也就是劣后级。

两者最核心的区别是投资人承担的风险差异。优先级投资人承担较低的风险享有固定利率,劣后级投资者承担较高风险享受浮动利率,更容易损失本金,但也有可能获得超额收益。

在信托项目中投资人一般是作为优先级的,劣后级一般以机构投资者居多,资本实力较为雄厚、抗风险能力强,常见的是融资方所在集团、融资方实控人或者是关联方做劣后方,这样做既可以发挥杠杆功能,吸引更多投资者的加入,也可以给项目增信,劣后级资金相当于给项目加了个安全垫,劣后级投资者对优先级投资者承担差额补偿义务,让优先级投资者更安全。

现在因为监管等原因,信托项目中结构化设计相对较少了。

择优研究院:有了这些风控措施,信托项目更为安全,然而很多时候信托因其私募的性质,投资人往往没办法全方位了解项目中的风控措施真实性,也很难去分辨这些风控措施真实效力,选择专业的理财师可以帮助投资人挑选出优质的项目。

择优咨询(深圳)有限公司 Copyright ©2019 粤ICP备20030298号 公安备案号44030502005620

专注信托、专业分析、独立客观。投资者应根据自身资产状况、风险承受能力选择适合自己的产品。

鉴于规定部分产品无法挂网,如需了解更多产品请联系我们